CapFlow

Eine wichtige Kenngröße für den Investor ist der Cashflow, der prinzipiell für die Eigenkapitalsteigerung zur Verfügung steht. Klassischerweise ist dies der Freie Cashflow. Der Freie Cashflow kommt immer dem Investor zugute, sei es durch die Tilgung von Krediten, Aktienrückkäufe, die Übernahme von anderen Unternehmen oder der direkten Ausschüttung in Form einer Dividende.

Auch wenn der Freie Cashflow nicht direkt verwendet wird, kann er als Cash-Position dem Eigenkapital zugeschreiben werden. Auch dies kommt dem Investor zugute, da sich das Eigenkapital erhöht.

Der Freie Cashflow wird berechnet durch den Operativen Cashflow, von dem die Investitionsausgaben abgezogen werden. Hierbei ist allerdings zu beachten, dass Investitionsausgaben (auch Capital Expenditure - oder kurz Capex - genannt) unterteilt werden müssen in solche Ausgaben, die zum Werterhalt notwendig sind und solchen Ausgaben, die zu einer Wertsteigerung führen können.

Erstere stellen keinen direkten Mehrwert für den Investor dar, da sie notwendig sind. Leider werden diese Investitionen nicht direkt in der Bilanz erfasst. Wenn das Unternehmen in seinem Bericht keine Stellung dazu nimmt, muss dieser werterhaltende Anteil abgeschätzt werden. Bei Aktienbewertung.info machen wir dies mithilfe der Abschreibungen, die mittel- bis langfristig ziemlich genau diesem Anteil in der Höhe entsprechen.

Der andere Anteil an den Investitionsausgaben, der der Wertsteigerung oder dem Wachstum des Unternehmens dient, ist streng genommen ebenfalls Cashflow, der dem Investor zugute kommt, auch wenn zu dem Investitionszeitpunkt natürlich noch nicht fessteht, ob sich die Investition rechnen wird.

Wie schon Warren Buffet festgestellt hat, muss dieser Wachstums-Anteil eben falls dem "Freien Cashflow" angerechnet werden - daraus ergeben sich dann die sogenannten Owner Earnings.

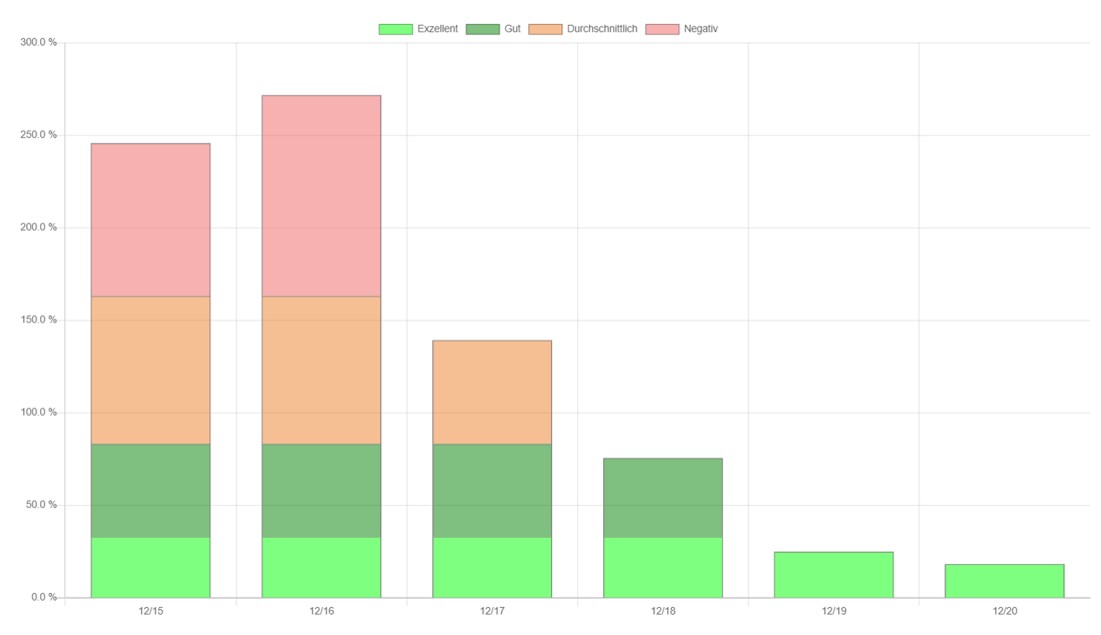

Interessant ist nun die Größe des Anteils an notwendigen Investitionen, die nicht zum Wachstum beitragen. Denn je höher dieser Anteil ausfällt, desto weniger Cashflow steht dem Investor zur Verfügung, und desto weniger Mittel stehen auch dem Unternehmen zur Verfügung, um zu wachsen. Man kann also sagen, dass Wachstum dadurch insgesamt teurer wird. Dieses Verhältnis wird bei Aktienbewertung.info als CapFlow bezeichnet.

Die Höhe des maximalen CapFlows richtet sich nach dem Sektor des Unternehmens. Besonders kapitalintensive Unternehmen finden sich beispielsweise bei Rohstoffunternehmen und Versorgern. Weniger kapitalintensive Unternehmen sind zum Beispiel im Technologiesektor zu finden.

In Abbildung 1 kann man den zeitlichen Verlauf des CapFlows von der Firma Nexus AG erkennen. Während in 2015 die notwendigen Investitionskosten noch in einem sehr hohen Bereich lagen, konnten diese bis 2020 deutlich gesenkt werden, so dass das CapFlow nun in einem exzellenten Bereich liegt.