Einführung

Diese Webseite befasst sich mit der Bewertung von Unternehmen und deren Aktienkursen an der Börse. Dabei ist es wichtig zu verstehen, durch welche Faktoren die Kurse einer Aktie beeinflusst werden. Nur so ist es möglich, ein Gefühl dafür zu bekommen, ob ein Investment in ein bestimmtes Unternehmen lukrativ sein könnte.

Unternehmensbilanzen zu verstehen und zu bewerten ist schwer. Auf dieser Webseite können Sie auch ganz ohne Kenntnisse auf grafische Art die wesentlichen Aspekte einer Bilanz in Bezug auf ein mögliches Investment abschätzen.

Um die Funktionsweise dieser Webseite zu verstehen, können Sie sich die folgenden beiden Videos ansehen oder die folgenden Ausführungen durchlesen.Im folgenden Video wird die Funktionsweise dieser Webseite in Bezug auf die Aktienbewertung an der Börse erklärt:

Das folgende Video erklärt die Bewertung eines Unternehmens bezüglich der Fundamentaldaten mit Hilfe dieser Webseite:

Grundlagen der Aktienbewertung

Stellen Sie sich vor, Sie möchten sich einen neuen Fernseher kaufen. Sie kennen sich aber nicht besonders gut aus mit den aktuellen Modellen. Konkret wissen Sie noch nicht so recht, auf was Sie genau beim Kauf achten müssen.

Nun gibt es mehrere Möglichkeiten, wie Sie eine geeignete Auswahl treffen können: Sie informieren sich über diverse Quellen, z.B. über das Internet oder bestimmte Fachzeitschriften, Sie fragen einen Freund oder vertrauen auf die Beratung eines Fachverkäufers.

Nehmen wir an, Sie haben sich nun nach sorgfältiger Überlegung mit einem speziellen Modell angefreundet. Dann stellt sich die Frage, ob der Preis angemessen ist oder ob es eventuell eine Möglichkeit gibt, den Fernseher irgendwo günstiger zu bekommen. Auch das erfordert wieder gewisse Recherchen.

Es spielen bei der Kaufentscheidung also immer zwei wesentliche Aspekte eine Rolle:

1. Welche Qualität ist bei dem ausgewählten Produkt zu erwarten und

2. Wie hoch ist der Preis, bzw. ist der Preis entsprechend der Qualität angemessen?

Bei der Entscheidung bezüglich der zu erwartenden Qualität des Produkts spielen sicherlich Aspekte wie z.B. der Ruf des Herstellers eine Rolle, also wie zuverlässig waren die Produkte dieses Herstellers in der Vergangenheit. Aber auch andere Aspekte wie technische Daten oder die Kundenorientierung bzw. die Kundenbetreuung des Herstellers.

Beim Preis spielen Dinge wie der Vergleich mit vergleichbaren Produkten anderer Hersteller eine große Rolle.

Wenden wir uns nun derselben Problematik in Bezug auf die Auswahl von mittel- bis langfristigen Investments in Aktien zu. Auch hier haben wir nicht unbedingt sofort den Durchblick, welches Unternehmen qualitativ gut aufgestellt ist, so dass es in Zukunft zuverlässge Gewinne erwirtschaften kann, an deren Erfolg man letztlich über steigende Gewinne bzw. Dividenden beteiligt sein wird.

Zum Anderen - und das ist oftmals noch viel schwieriger - ist es manchmal nicht ganz trivial, wo die faire Bewertung des Unternehmens bezüglich des Aktienkurses liegt. D.h., wie hoch sollte der Aktienkurs konkret sein, damit es sich um ein attraktives Investment handelt, bei dem man eventuell sogar einen Preisvorteil erlangt?

Sehen wir uns hierzu an, welche Einflüsse den Kurs einer Aktie kurz- bzw. mittelfristig beeinflussen.

Börsenbewertung und unternehmerische Kennzahlen

Für die richtige Bewertung von Aktien ist es also notwendig, beide Aspekte zu beleuchten: Die Qualität und die Bewertung an der Börse. Dies ist in der folgenden Grafik skizzenhaft dargestellt:

Beginnen wir also zunächst mit der Qualität des untersuchten Unternehmens. Wesentliche Elemente lassen sich bereits aus einer Unternehmensbilanz herauslesen. Zwar finden wir nicht direkt Aussagen darüber, ob qualitativ hochwertige Produkte hergestellt werden und wie es um die Marktstellung des Unternehmens bestellt ist. Jedoch kann z.B. über die langfristige Entwicklung von Unternehmenssgewinnen bereits daruaf geschlossen werden, dass offensichtlich die Produkte vom Kunden gut angenommen werden. Die erzeilten Margen, die sich ebenfalls aus der Unternehmensbilanz ablesen lassen, lassen auf die Marktstellung schließen.

Andere Aspekte wie z.B. die Schuldensituation, geben Aufschluss darüber, wie das Unternehmen insgesamt aufgestellt ist bzw. wie krisenresistent das Unternehmen sein könnte. Es ist allerdings ohne Vorkenntnisse häufig Schwierig, eine Unternehmensbilanz richtig zu interpretieren. Hier hilft Aktienbewertung.info durch die grafische Darstellung bestimmter aussagekräftiger Kennzahlen, die direkt aus der Bilanz entnomen werden.

Ein weiterer wesentlicher Vorteil in der grafischen Darstellung dieser Kennzahlen liegt in der Sichtbarkeit der langfristigen zeitlichen Entwicklung der jeweiligen Kennzahl. Dies läßt indirekt Rückschlüsse auf die Managementqualitäten und die Krisenresistenz zu.

Die Bewertung des Unternehmens - In den USA wird häufig auch von "Main Street" gesprochen im Gegensatz zur "Wall Street", bei der es um die Preisbewertung an der Börse geht. Hierzu kommen wir nun.

Die Bewertung an der Börse, auch als "Wall Street" bezeichnet,hängt natürlich von vielen Faktoren ab. Häufig wird gesagt, der einzig faire Wert einer Aktie wäre der Preis, der aktuell an der Börse gezahlt wird. Denn die Theorie des vollkommenen Marktes geht davon aus, dass alle Information im Kurs steckt und somit an der Börse gezahlt wird.

Das ist natürlich nicht ganz korrekt. Zwar muss man akzeptieren, dass eine Aktie nunmal so viel kostet, wie sie gerade an der Börse bewertet wird, jedoch heißt dies nicht, dass es nicht auch kurz- bis mittelfristige Effekte in der Psychologie der Marktteilnehmer gibt. Schließlich besitzt nicht jeder Marktteilnehmer denselben Anlagehorizont.

Was für einen Kurzfristtrader als günstige Einstiegsgelegenheit gesehen wird, kann für den langfristig orientierten Investor zu teuer erscheinen. Wenn dies nicht der Fall wäre, käme es schließlich nicht zum Handel an der Börse, da alle Marktteilnehmer dieselbe Intention hätten.

Unbestreitbar ist, dass langfristig Aktien immer in irgendeiner Weise mit der fundamentalen Entwicklung des Unternehmens korrelieren. Kurz- bis mittelfristig kann es jedoch immer wieder zu deutlichen Abweichungen des Kurses von den Fundamentaldaten kommen. Schließlich wird an der Börse nicht die Vergangenheit, sondern die Zukunft gehandelt. Und die Zukunft birgt nun mal gewisse Unsicherheiten. Selbst Insider können gewisse Entwicklungen nicht vorausahnen (z.B. COVID-Krise, die wesentlich die Entwickung des Unternehmens beeinflussen kann).

Psychologische Aspekte wie Angst, Panik oder Gier spielen häufig eine Rolle bei der Entwicklung von Kurstrends. Starke Gier - die Angst, etwas zu verpassen - kann zu hohem Momentum führen, das sich nur schwer stoppen lässt.

Was bestimmt den Aktienkurs? Kurz- und Mittelfristige Einflüsse

Wenn man verstehen will, was den Aktienkurs bewegt, muss man zwangsläufig zwischen dem kurz- bis mittelfristigen Zeithorizont und dem langfristigen Horizont unterscheiden. Denn die Mechanismen sind in der Regel höchst unterschiedlich.

Kurzfristig werden die Kurse an der Börse hauptsächlich durch Stimmungen der Investoren beeinflusst. Da Stimmungen in der Regel durch Gefühle erzeugt werden, sind die Bewegungen oft rational nicht zu erklären.

Auslöser für Stimmungen bei den Anlegern können Nachrichten sein. Häufig werden Nachrichten als Erklärung für Kursausschläge herangezogen. Doch bei genauer Betrachtung können Nachrichten häufig nur als Stimmungsverstärker erklärt werden. Denn ein und dieselbe Art von Nachricht kann komplett unterschiedliche Reaktionen im Aktienkurs hervorrufen. Sicherlich haben Sie das auch schon mal beobachtet: Trotz guter Unternehmenszahlen fällt der Kurs. Oder er steigt eben.

Die Gefühle, die zu den unterschiedlichen Stimmungen bei den Investoren führen, können sehr stark sein. Im wesentlichen wird die Stimmung durch Angst oder Gier beeinflusst. Obwohl die Gier ein starkes Gefühl ist, das sich nur schwer kontrollieren läßt, ist die Angst in der Regel das stärkere Gefühl, das zu höheren und schnelleren Kursschwankungen führen kann und auch besser objektiv gemessen werden kann. Da Gefühle in der Regel rational nicht erklärt werden können, liegt der Großteil der Investoren meist in der Entscheidung falsch.

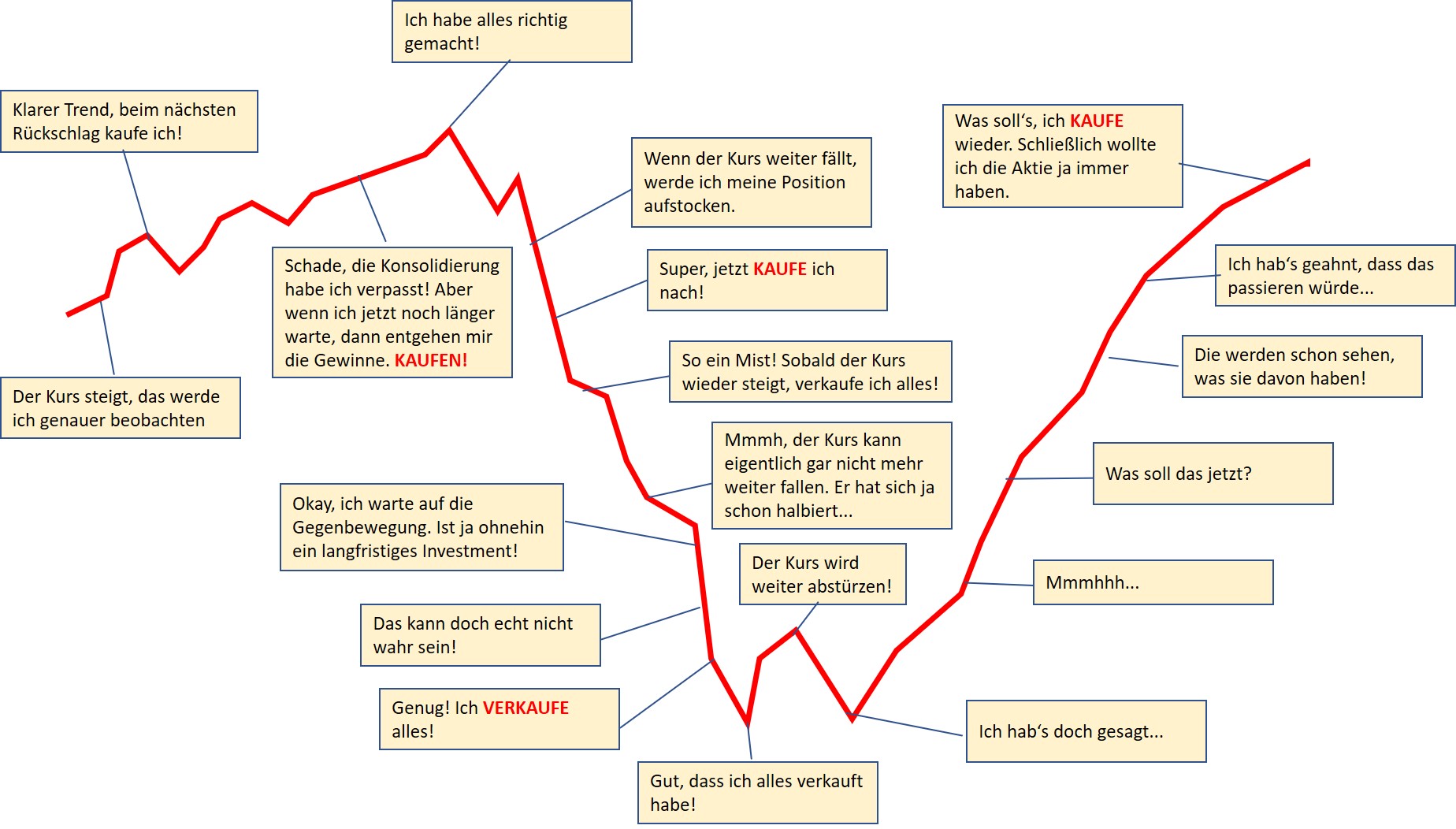

Der Investmentzyklus des typischen Anlegers ist in Abbildung 2 beispielhaft dargestellt. Sicherlich haben Sie diese Stimmungsschwankungen auch schon mal bei sich selbst beobachtet, zumindest in Ansätzen?

Da die meisten Anleger durch die Stimmungen falsch liegen, wird der ideale Zeitpunkt zum Einstieg häufig nicht getroffen, Erst wenn der Kurs anspringt, springen immer mehr Investoren auf den fahrenden Zug auf. Dadurch entstehen Trends, die ein gewisses Momentum entwickeln. Dieses Momentum kann mittelfristig so groß werden, dass auch kleinere Konsolidierungen dem Trend nichts anhaben können.

Die entstandenen Trends werden dann typischerweise von der technischen Analyse verwendet, um Vorteile beim Ein- und Ausstieg aus Aktien zu ermitteln. Häufig ist das primäre Ziel nicht die langfristige Investition in ein Unternehmen, sondern die reine Spekulation auf steigende oder fallende Kurse. In Abbildung 3 kann man den Kursverlauf von Goldman Sachs sehen. Nachdem sich der Kurs zunächst in einer Seitwärtsbewegung befan, entwickelte sich seit November 2020 ein sehr starker Aufwärtstrend mit nur wenigen kleineren Konsolidierungen.

Das Momentum kann kurz- bis mittelfristg so stark werden, dass sich der Kurs schließlich komplett von den Fundamentaldaten entkoppelt. Die Fundamentaldaten spielen kurz- bis mittelfristig ohnehin meist eine eher untergeordnete Rolle.

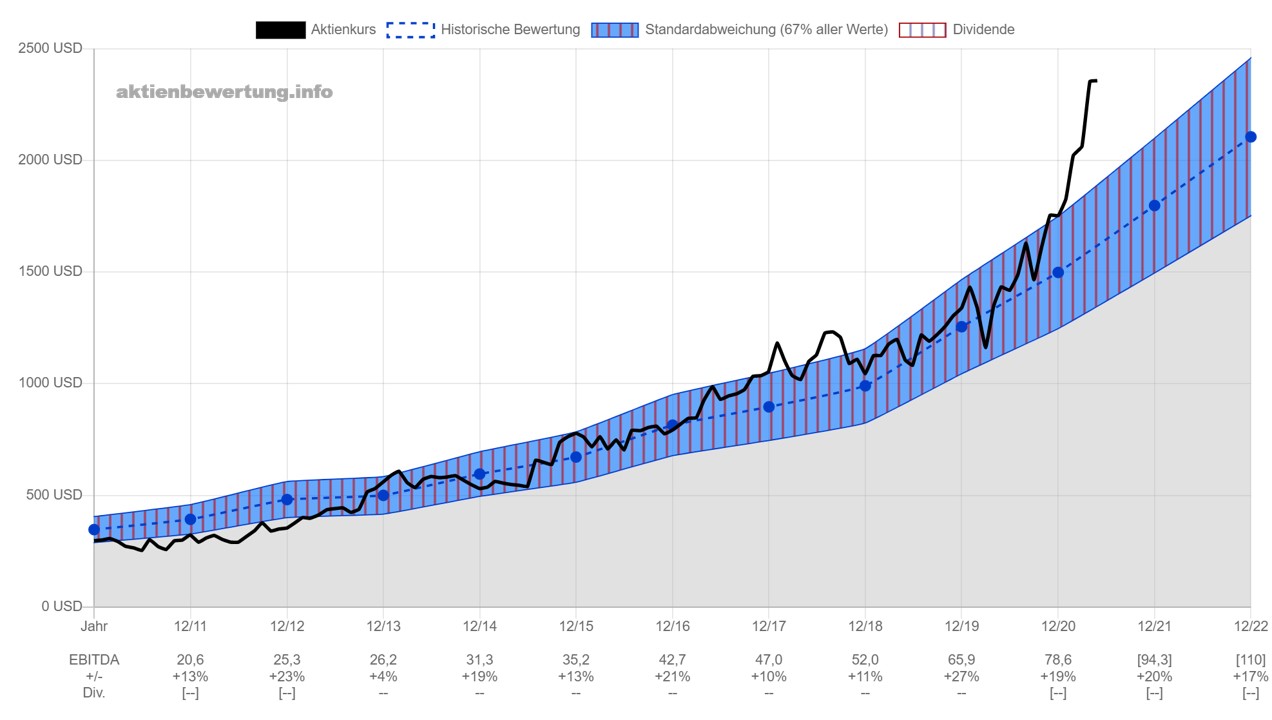

Wie stark sich der Aktienkurs von den Fundamentaldaten tatsächlich entkoppelt hat, kann man eindrucksvoll in Abbildung 4 sehen. In dieser Grafik ist die historische Bewertung des Buchwertes von Goldman Sachs hinterlegt. Das Unternehmen war in dem gezeigten Intervall im Schnitt genau mit dem einfachen Buchwert bewertet. Der gelbe Bereich beschreibt den Schwankungsbereich, in dem sich der Kurs in zwei Dritteln der Zeit um den Buchwert herum aufgehalten hat. Seit November 2020 hat sich der Kurs jedoch verdoppelt. Dadurch ist das Unternehmen gemäß dieses Bewertungsmaßstabs nach anfänglicher Unterbewertung nun deutlich überbewertet.

Diese Grafik zeigt sehr eindrucksvoll, dass die Fundamentaldaten kurz- bis mittelfristig wohl eher eine untergeordnete Rolle spielen.

Langfristige Einflüsse auf den Aktienkurs

In der Abbildung 4 kann man sehr gut erkennen, dass langfristig - dargestellt ist hier ein 12-jahres Zeitraum - der Kurs den Fundamentaldaten folgt. Dies gilt nicht nur für den hier dargestellten Buchwert, sondern auch für andere Bewertungsmetriken, z.B. den Gewinn oder den Cashflow.

Der Chart zeigt aber auch noch etwas anderes: Investiert man in den Phasen, in denen der Aktienkurs deutlich über dem Buchwert des Unternehmens liegt (hier dargestellt durch die roten Pfeile), dann wäre das Investment über mehrere Jahre hindurch negativ gewesen. Investiert man hingegen in solchen Phasen, in denen der Kurs deutlich unterhalb des Buchwertes liegt (dargestellt durch die grünen Pfeile), dann hätte es sich um ein sehr lukratives Investment gehandelt, das deutlich höhere Renditen abwirft als der schlichte Buchgewinnzuwachs.

Entscheidend dabei ist, dass man als Investor ein Gefühl dafür vermittelt bekommt, wo der Aktienkurs im Verhältnis zur Fundamentalbewertung steht. Nur so kann man tatsächlich sehen, ob das Unternehmen an der Börse eher unter-, über- oder fair bewertet ist. Da es sich hierbei um einen dynamischen Prozess handelt, reicht es in der Regel nicht, einfach nur einen Spotwert, zum Beispiel das aktuelle KGV, zu betrachten. Vielmehr ist es sinnvoll, den zeitlichen Verlauf des Kurses gegenüber dem Verlauf der Fundamentaldaten zu betrachten. Dies ist das Hauptanliegen dieser Webseite.

Zyklische Werte versus Wachstumswerte

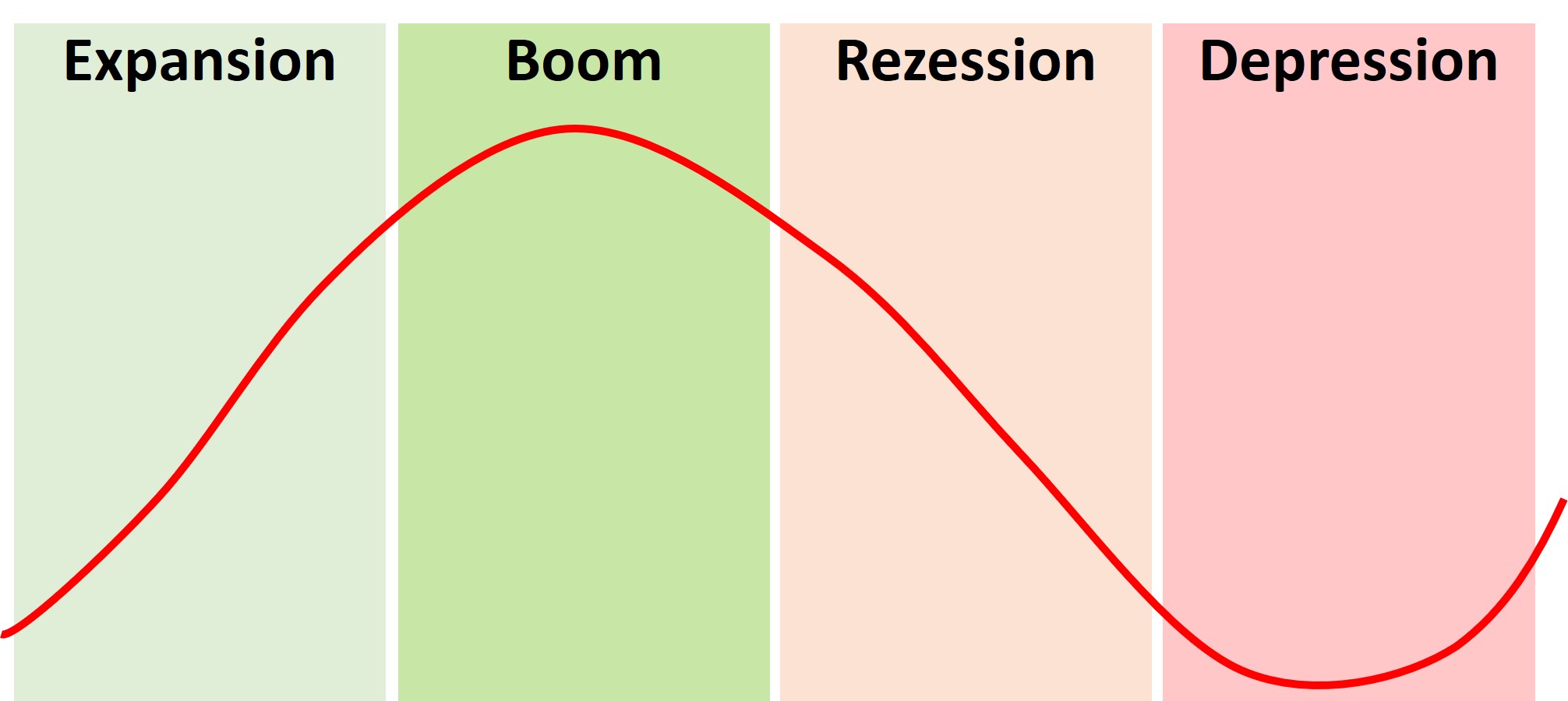

Es gibt Branchen, deren wirtschaftliche Entwicklung sehr stark abhängig ist vom Konjunkturzyklus, der in Abbildung 5 gezeigt wird. Diese Unternehmen profitieren zwar auf der einen Seite in den Boomphasen sehr stark, geraten jedoch auf der anderen Seite in Rezessionen oder Depressionen schnell in Schwierigkeiten und haben mit rückläufigen Gewinnen oder gar Verlusten zu kämpfen.

Typische Vertreter dieser Branchen sind Konsumwerte oder die Automobilbranche. Die Kunden sind nämlich in den schwachen Phasen eher zurückhaltend im Konsumverhalten, insbesondere bei größeren Investitionen.

Die Schwierigkeit bei der Investition in zyklische Aktien ist, dass der Übergang von einer Phase in die nächste Phase nicht immer einfach zu identifizieren ist. Auch bewegt sich der Zyklus nicht so symmetrisch wie in Abbildung 4 suggeriert: Manchmal fällt die Rezession härter aus als angenommen, so dass ein Unternehmen unter Umständen sogar an den Rand einer Insolvenz gerät.

Da die Investoren den nächsten Abschwung antizipieren, wird die Bewertung innerhalb der Boomphase dem mittelfristigen Wachstum nicht in dem Maße folgen, wie dies bei Wachstumswerten der Fall wäre. Demnach ist das Bewertungsniveau bei zyklischen Werten in der Regel etwas niedriger als bei Wachstumswerten, auch wenn die Boomphase länger ausfällt und eigentlich eine höhere Bewertung gerechtfertigt erscheint.

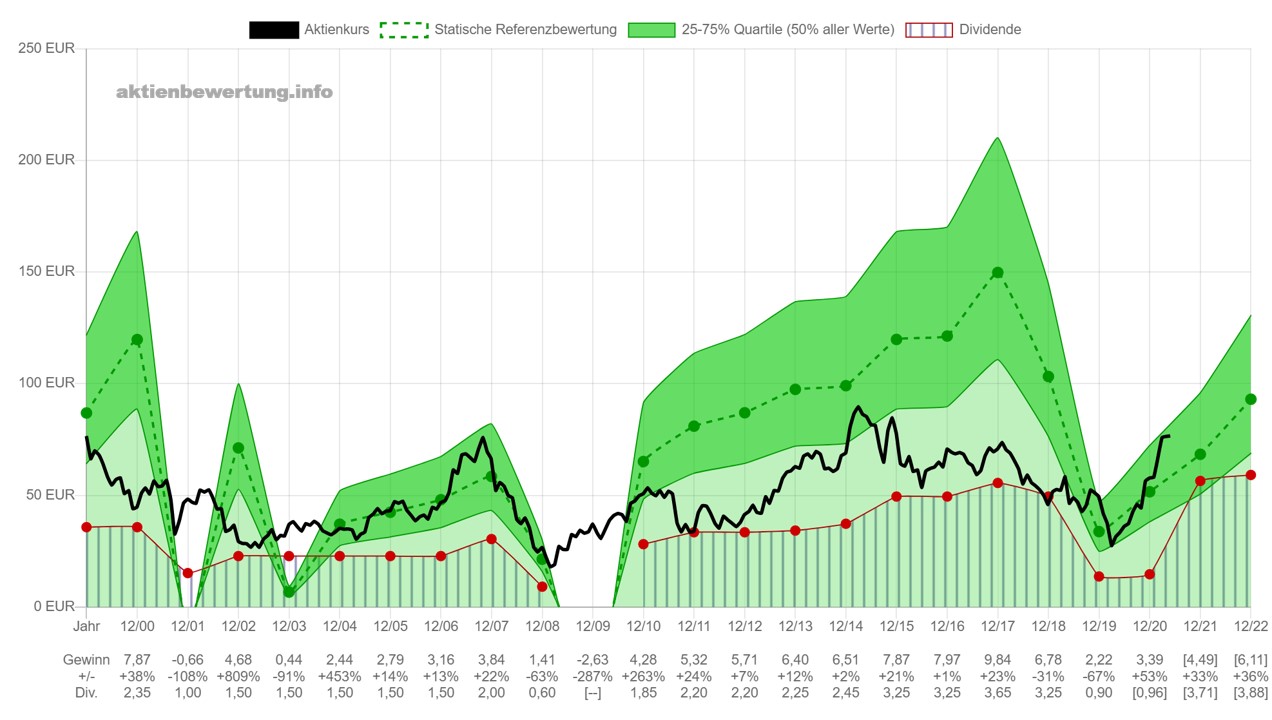

Ein Beispiel für einen zyklischen Wert ist in Abbildung 6 dargestellt. Der Aktienkurs von Daimler AG folgte zwar zwischen 2005 und 2008 den Fundamentaldaten - hier der Gewinn pro Aktie - sehr exakt, fiel aber in den Jahren 2010 bis 2018 deutlich hinter den Fundamentaldaten zurück.

Anders bei den typischen Wachstumswerten: Hier fällt alleine durch die vergangene Konstanz in der Gewinnentwicklung eine Prognose in die Zukunft leichter. Wachstumswerte können ihre Umsätze und Gewinn unabhängig von äußeren Faktoren stetig steigern und sind in der Regel weniger anfällig bei Rezessionen. Sie sind insgesamt nicht so abhängig vom Konjunkturzyklus.

Alphabet Inc, dargestellt in Abbildung 7, konnte das EBITDA im angezeigten Bereich im Schnitt um mehr als 16 % pro Jahr steigern. In diesem Fall ist es für potentielle Investoren leichter, zukünftige Gewinnentwicklungen zu antizipieren.

Grundlagen der Aktienbewertung

Börsenbewertung und Kennzahlen

Kurz- und Mittelfristiger Einfluss

Langfristiger Einfluss

Zyklische Werte versus Wachstumswerte

Empirische Bestimmung des fairen Wertes

Sonstige Einflüsse

Einfluss des Sektors

Weitere Bewertungsgrößen