Weitere Bewertungsgrößen

Neben dem Gewinn pro Aktie können natürlich auch andere Größen aus der Bilanz zur Bewertung herangezogen werden. Auf dieser Webseite stehen hierfür zusätzlich die folgenden Bewertungsgrößen zur Verfügung:

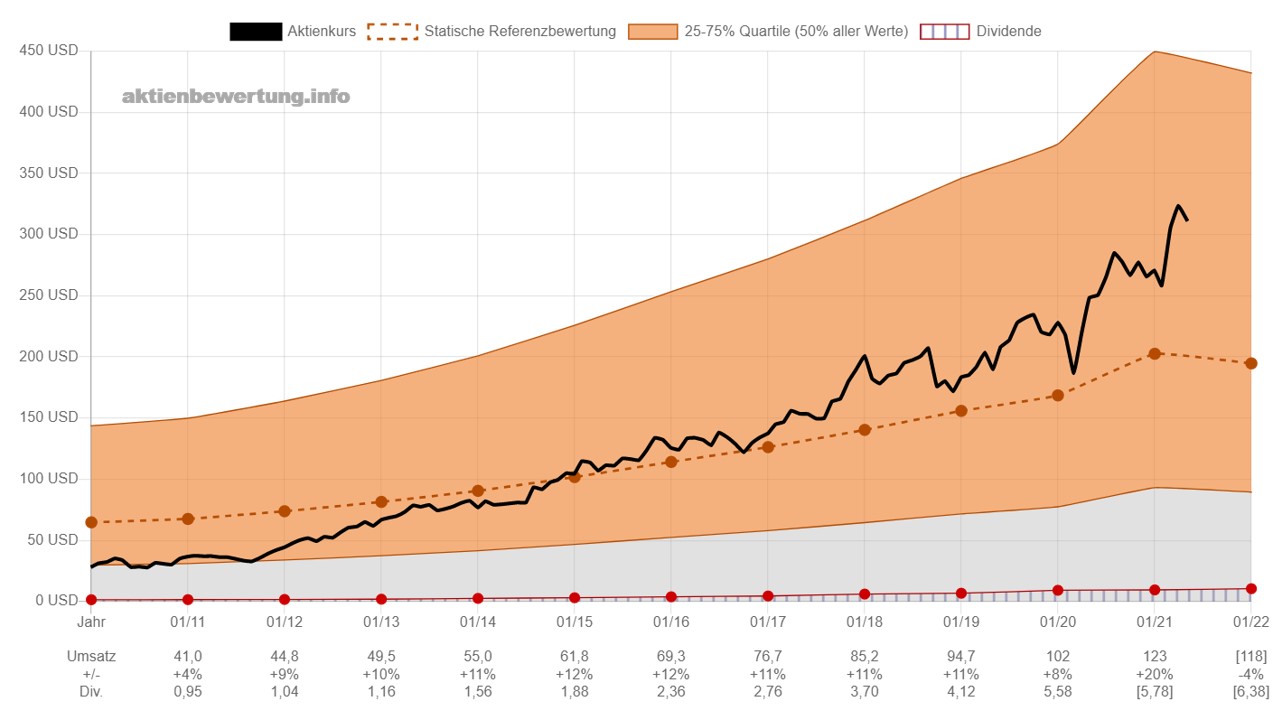

Bewertung nach dem Umsatz

Die Bewertung nach dem Umsatz pro Aktie bietet den großen Vorteil, dass auch solche Unternehmen bewertet können, die (noch) keine Gewinne erwirtschaften, denn der Umsatz ist immer positiv. Prinzipiell kann der Umsatz nicht so leicht bilanzierungstechnisch manipuliert werden und spiegelt somit unverfälscht wieder, ob das Unternehmen tatsächlich wächst.

Allerdings muss hierzu angemerkt werden, dass in dieser Darstellung keine Absolutwerte des Umsatzes dargestellt werden, sondern der Umsatz pro Aktie. Theoretisch wäre es also denkbar, dass der Graph steigt, obwohl der Umsatz sinkt: Dann nämlich, wenn das Unternehmen eigene Aktien zurückkauft und somit der Umsatz pro Aktie größer wird, weil der absolute Umsatz auf weniger Aktien umgelegt werden muss.

In Abbildung 1 ist beispielhaft der Umsatz pro Aktie von Home Depot für 2011 bis 2022 dargestellt. Analog zur Darstellung des Gewinns ist die orangene gestrichelte Linie (- ● - - ● -) der Mittelwert, mit dem das durchschnittliche Unternehmen desselben Sektors mit ähnlichem Umsatzwachstum an der Börse bewertet wurde.

Analog hierzu repräsentiert der orangene Kanal ( ) die Bewertung der Hälfte der vergleichbaren Aktien.

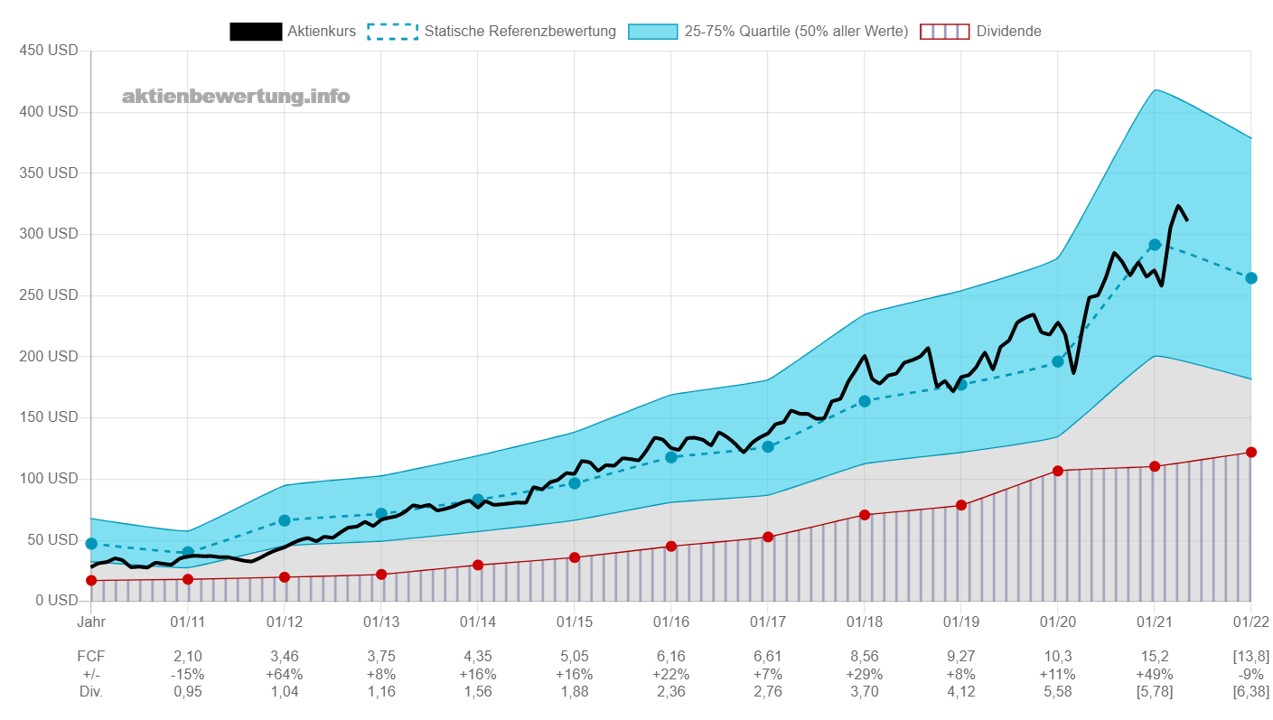

Bewertung nach dem Freien Cashflow

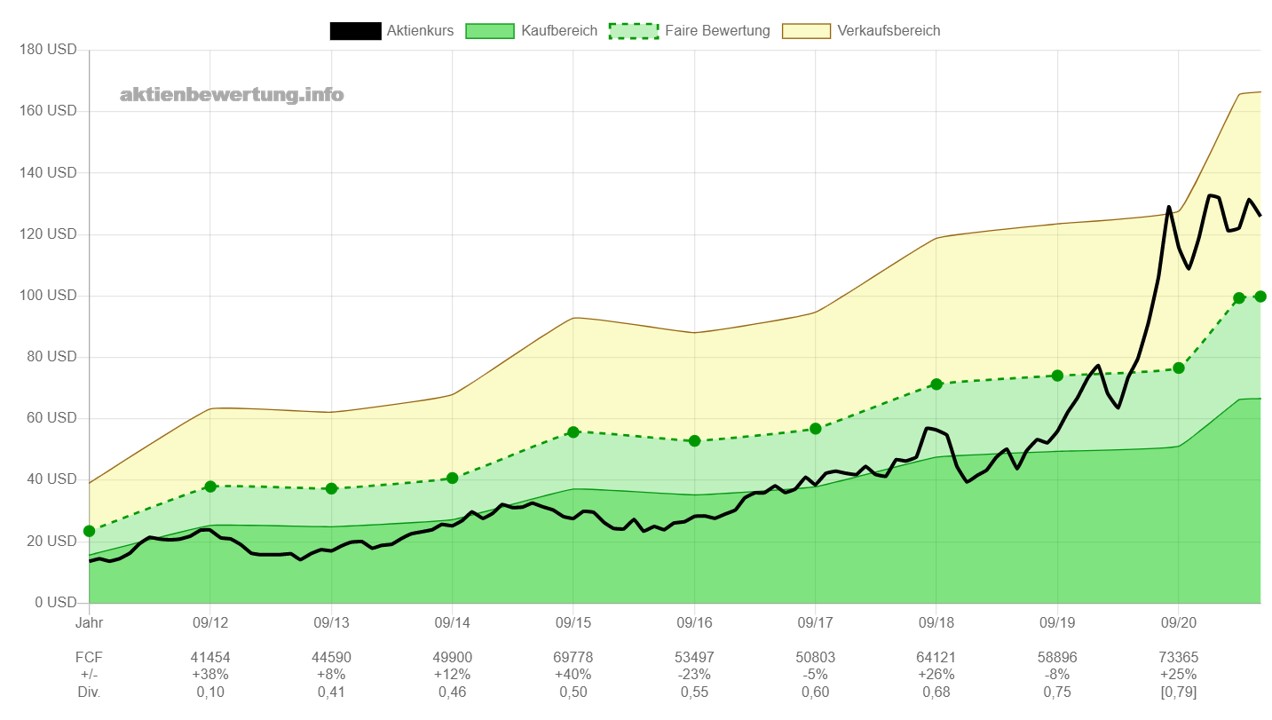

Die Bewertung nach dem Freien Cashflow pro Aktie spiegelt die operative Geschäftstätigkeit des betrachteten Unternehmens wohl am Besten wieder. In Abbildung 2 ist dieser für die Aktie von Home Depot dargestellt.

Es ist sehr schön ersichtlich, dass der Aktienkurs langfristig dem Freien Cashflow mit nur geringen Schwankungen folgt.

Analog zur Darstellung des Gewinns ist die hellblau gestrichelte Linie (- ● - - ● -) der Mittelwert, mit dem das durchschnittliche Unternehmen desselben Sektors mit ähnlichem Wachstum des Freien Cashflows an der Börse bewertet wurde.

Der hellblaue Kanal ( ) repräsentiert die Bewertung der Hälfte der vergleichbaren Aktien.

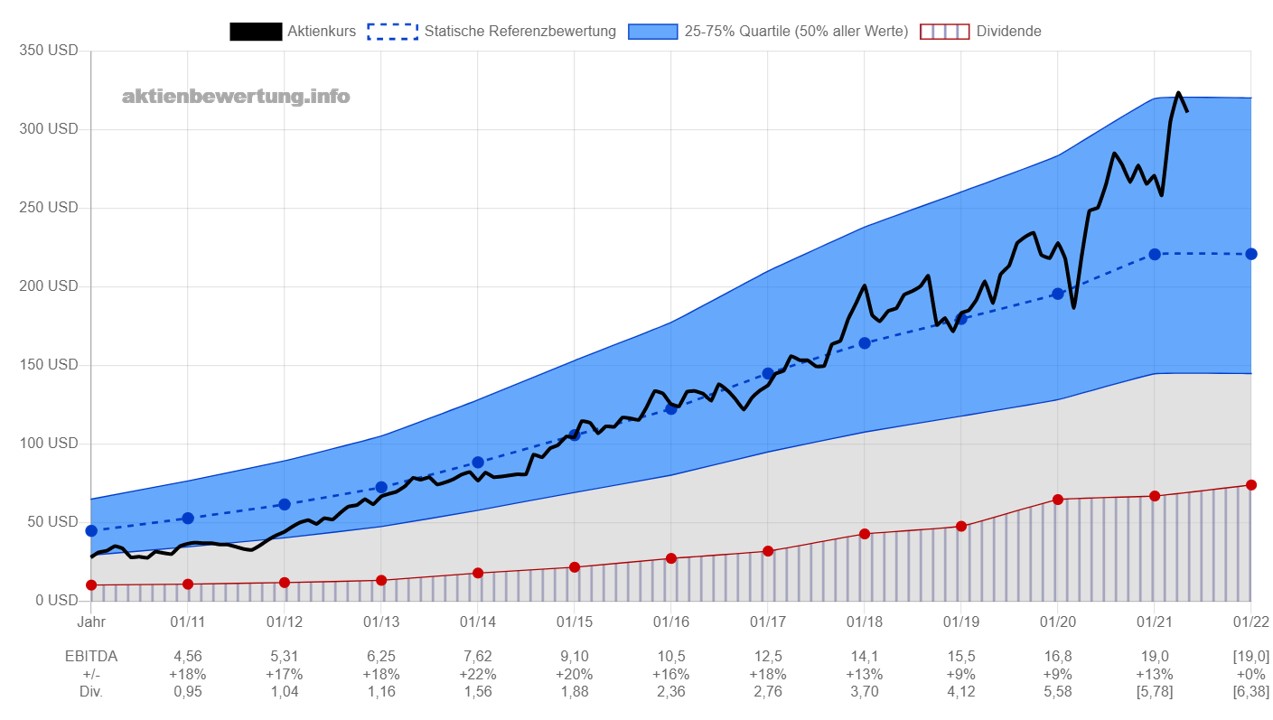

Bewertung nach dem EBITDA

EBITDA ist die Abkürzung von earnings before interest, tax, depreciation, and amortization, also der Gewinn, der sich aus der gewöhnlichen Geschäftstätigkeit des Unternehmens ergibt, allerdings ohne die Berücksichtigung von Zinsen, Steuern, Abschreibungen und sonstigen Finanzierungsaufwendungen.

Die Bewertung nach dem EBITDA pro Aktie spiegelt die operative Geschäftstätigkeit des betrachteten Unternehmens in der Regel also recht gut wieder. In Abbildung 3 ist dieser für die Aktie von Home Depot dargestellt.

Es ist sehr schön ersichtlich, dass der Aktienkurs lange dem EBITDA sehr gut gefolgt ist, in der letzten 12 Monaten aber eher an den oberen Rand der Bewertung angestiegen ist.

Analog zur Darstellung des Gewinns ist die blaue gestrichelte Linie (- ● - - ● -) der Mittelwert, mit dem das durchschnittliche Unternehmen desselben Sektors mit ähnlichem Wachstum des EBITDA an der Börse bewertet wurde.

Der blaue Kanal ( ) repräsentiert die Bewertung der Hälfte der vergleichbaren Aktien.

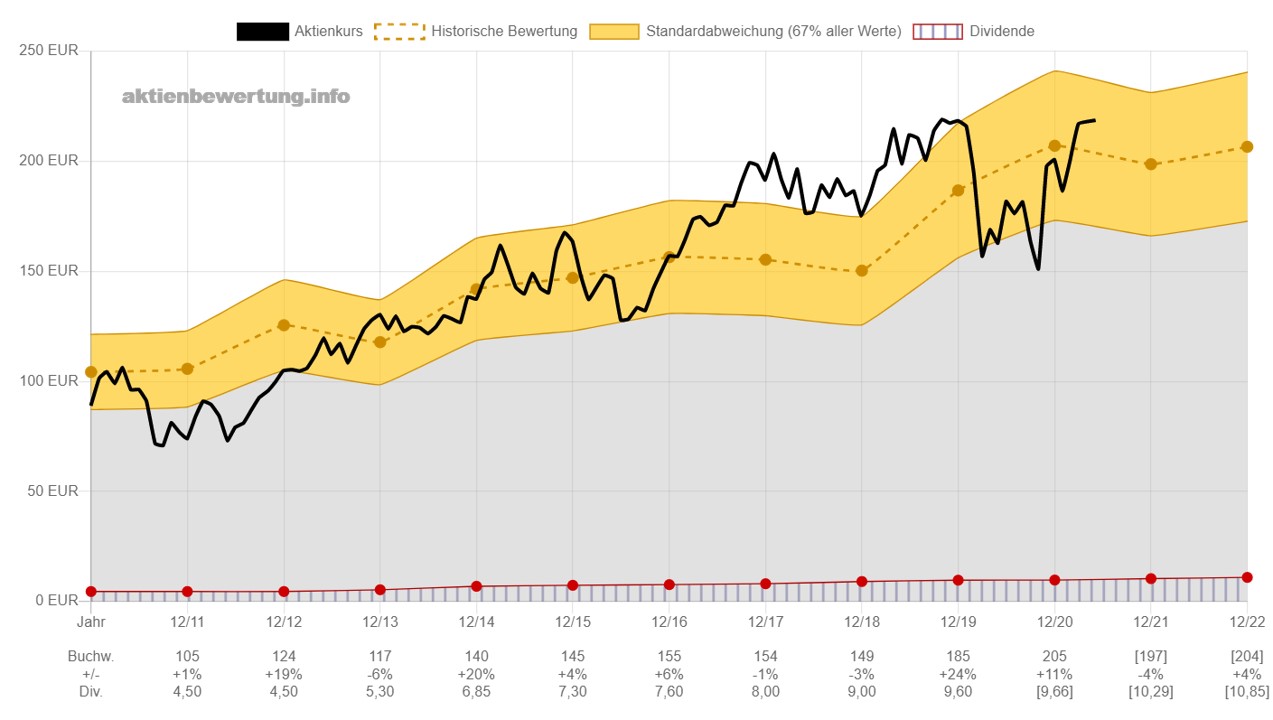

Bewertung nach dem Buchwert

Der Buchwert ist bilanztechnisch der Wert, der nach Tilgung aller Schulden und Veräußerung aller Werte übrig bleibt. Es handelt sich also sozusagen um den inneren Wert eines Unternehmens.

Der Buchwert kann auch negativ werden. Dann ist dies ein Hinweis darauf, dass das Unternehmen eventuell zu hoch verschuldet ist.

Analog zur Darstellung des Gewinns ist die dunkelgelb gestrichelte Linie (- ● - - ● -) der Mittelwert, mit dem das durchschnittliche Unternehmen desselben Sektors mit ähnlichem Wachstum des Buchwerts an der Börse bewertet wurde.

Der gelbe Kanal ( ) repräsentiert die Bewertung der Hälfte der vergleichbaren Aktien.

Buffin Bewertung

Die häufigste Art der Aktienbewertung findet basierend auf dem Gewinn in Form des KGVs statt. Allerdings kann daran bemängelt werden, dass der ausgewiesene Gewinn bilanzierungstechnisch durchaus manipuliert werden kann. Auch einmalige Vorgänge, wie zum Beispiel Firmenübernahmen, können den Gewinn kurzfristig stark beeinflussen.

Daher ist es eventuell sinnvoller, solche Kenngrößen zu verwenden, die sich stärker auf die eigentliche Geschäftstätigkeit beziehen und weniger stark manipuliert werden können. Eine solche Möglichkeit stellt der Cashflow dar.

Mycroft Psaras wählt in einem seiner Ansätze eine abgewandelte Form des Cashflows, die Owner Earnings, die Warren Buffet in einem seiner Briefe an die Anleger einmal so definiert hat:

"Owner Earnings represent reportet earnings plus depreciation, depletion, amortization, and certain other non-cash charges ... less the average annual amount of capitalized expenditures for plant and equipment, etc. that the business requires to fully maintain its long-term competetive position and its unit volume."

In anderen Worten definiert Warren Buffet also die Owner Earnings wie folgt:

Owner Earnings = Nettogewinn + Abschreibungen (inkl. Tilgung und Wertminderung) - Investitionsaufwendungen.

Die Owner Earnings nach der Definition von Warren Buffet entsprechen also etwa dem Cashflow. Teilt man nun diesen Wert durch die Anzahl der Aktien, so erhält man die Owner Earnings pro Aktie. In einem weiteren Schritt kann man nun den Kurs ins Verhältnis zu den Owner Earnings pro Aktie setzen. Man erhält so das Kurs-Owner Earning Verhältnis (KOEV).

Zu der Güte dieser Bewertungskennzahl hat Psaras einen Backtest mit dem Dow Jones Index zwischen 1950 und 2009 durchgeführt. War das KOEV eines Unternehmens zum Jahresbeginn unter 15, so wurde die Aktie virtuell gekauft und nach einem Jahr wieder verkauft.

Das Ergebnis ist beeindruckend: Während der Dow Jones im Schnitt nur 6,77% pro Jahr gewann, erzielte Psaras eine Rendite von 21,08% pro Jahr.

Psaras geht nun noch einen Schritt weiter. So bezieht er in die Rechnung noch die Schuldensituation des Unternehmens mit ein. Es gibt Unternehmen, die Schulden sehr geschickt einsetzen, um die Profite und das Wachstum mittels Schulden zu hebeln. Andere Unternehmen setzen Schulden eher ungeschickt ein: Sie drohen, sich zu überschulden und sind somit weniger Krisenresistent.

Eine Möglichkeit, die vorteilhafte Nutzung von Schulden der eher riskanten Art gegenüberzustellen, stellt der Vergleich des Working Capitals mit den Langfristigen Schulden dar. Unternehmen mit einem Working Capital, das größer ist als die Langfristigen Schulden, ist krisenresistenter, da kurzfristige Mindereinnahmen oder externe Schwankungen der Rohstoffpreise das

Unternehmen langfristig nicht in Gefahr bringen können. Psaras "bestraft" also solche Unternehmen, die mehr Langfristige Schulden haben als das verfügbare Working Capital. Die Differenz der beiden Werte wird wieder durch die Anzahl der Aktien geteilt und entweder dem Aktienkurs hinzugerechnet, oder entsprechend abgezogen:

Korrigierter Aktienkurs = Aktienkurs - ( Working Capital - Langfristige Schulden ) / Anzahl der Aktien.

Ein hoher Anteil an Working Capital wirkt sich also so aus, dass der Aktienkurs künstlich niedriger gerechnet wird, und somit die Bewertung gegenüber den Owner Earnings günstiger ausfällt. Die Aktie ist somit eher niedriger bewertet.

Gemäß Psaras liegt der faire Wert einer Aktie bei dem 15-fachen des KOEV. Kaufkurse entstehen erst bei einer deutlichen Unterbewertung von 2/3 des fairen Wertes, Verkaufkurse erst bei einer deutlichen Überbewertung von 2/3 des fairen Wertes.

Wir modifizieren die Bewertung von Psaras nun wie folgt:

Die Referenz ist nicht pauschal bei einem KOEV von 15, sondern wird empirisch analog des Freien Cashflows ermittelt in Relation zum Wachstum des Freien Cashflows in dem Betrachtungszeitraum. Dadurch ergeben sich etwas höhere Werte als 15. Die Werte für Unter- und Überbewertung werden analog von Psaras übernommen.

Die Berechnung des fairen Wertes erfolgt dann so:

Fairer Wert = Referenzwert x Kurs / (( Kurs - ( Working Capital - Langfristige Schulden ) / Anzahl Aktien ) / ( Owner Earnings / Anzahl Aktien )).

Das Ergebnis wird von uns als Buffin bezeichnet. Buffin steht für eine Kombination aus Warren Buffet und Indikator.

Aus der folgenden Tabelle 1 ist die Handlungsempfehlung für verschiedene Bereiche der Buffin Bewertung ersichtlich.

| Bereich | Bewertung |

|---|---|

| - ● - - ● - | Der faire Wert nach Buffin. Um die Aktie zu kaufen, sollte allerdings der Aktienkurs bei maximal 2/3 des fairen Wertes liegen. |

| Die Aktie ist mit weniger als 2/3 des fairen Wertes sehr günstig bewertet. Das Risiko für fallende Kurse ist demnach begrenzt. Guter Einstieg in die Aktie. | |

| Die Aktie übersteigt zwar 2/3 des fairen Wertes, ist aber immer noch unterhalb des fairen Wertes und sollte demnach auf jeden Fall gehalten werden. | |

| Die Aktie ist höher bewertet als der faire Wert, kann aber gehalten werden. Überschreitet sie aber den gelben Bereich, sollte man über einen Verkauf nachdenken. | |

| Der Aktienkurs ist mehr als 67% über dem fairen Wert. Die Aktie ist damit deutlich überbewertet und sollte eher verkauft werden. |

In Abbildung 5 ist der Buffin von Apple von 2012 bis ins Geschäftsjahr 2021 hinein dargestellt. Gemäß der Tabelle 1 war der Aktienkurs demnach bis 2017 sehr günstig bewertet. Bis 2019 hinein befand er sich dann mehrheitlich im hellgrünen Bereich. Demnach war er zwar immer noch niedriger als der faire Wert, jedoch kein absoluter Kaufkandidat mehr.

Erst ab 2020 erreichte er dann den gelben Bereich, der eine deutliche Überbewertung anzeigt. Im August 2020 erreichte der Kurs dann sogar den weißen Bereich, in dem ein Verkauf empfohlen wird.

Sofern aktuellere Quartalszahlen nach den letzten Jahrebilanzzahlen vorliegen, werden diese für die Berechnungen der letzten Bewertung verwendet.

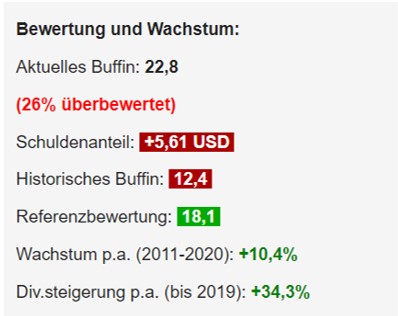

Wie hoch der Aktienkurs aktuell über oder unter dem fairen Wert liegt, kann der Infobox Bewertung und Wachstum, wie in Abbildung 6 dargestellt, entnommen werden.

In diesem Beispiel ist der Aktienkurs aktuell 26% überbewertet. Weiterhin kann der oben erwähnte Schuldenanteil bezogen auf den Aktienkurs entnommen werden. Bei Apple sind die langfristigen Schulden höher als das Working Capital. Dies ist eher negativ. Daher wird nach obiger Formel der Aktienkurs für die Bewertung künstlich erhöht um 5,61 USD. Es handelt sich also um eine Art "Strafe". Die Aktie wirkt dadurch teurer im Verhältnis zur Bewertungsreferenz.

Weiterhin ist ersichtlich, dass das Wachstum des Freien Cashflows in dem ausgewählten Bereich im Schnitt 10,4% pro Jahr betragen hat. Darauf basiert die Berechnung des typischen KOEV von 18,1.

Es ist allerdings auch ersichtlich, dass Apple in dem ausgewählten Zeitraum nur mit einem durchschnittlichen KOEV von 12,4, also unterhalb der Referenz bewertet war.

Bewertung nach dem Bruttogewinn

Analog zur Darstellung des (Netto-)Gewinns ist die dunkelgrün gestrichelte Linie (- ● - - ● -) der Mittelwert, mit dem das durchschnittliche Unternehmen desselben Sektors mit ähnlichem Wachstum des Bruttogewinns an der Börse bewertet wurde.

Der grüne Kanal ( ) repräsentiert die Bewertung der Hälfte der vergleichbaren Aktien.

Umsatz

Freier Cashflow

EBITDA

Buchwert

Buffin

Bruttogewinn