08.04.2023 22:26 Uhr

Aktie der Woche 08.04.2023: Canadian National Railway Company

WKN: 897879, ISIN: CA1363751027

Automatisch erstelltDas Unternehmensprofil von Canadian National Railway Company

Die Canadian National Railway Company ist zusammen mit ihren Tochtergesellschaften im Eisenbahn- und verwandten Transportgeschäft tätig. Das Warenportfolio des Unternehmens umfasst Erdöl und Chemikalien, Getreide und Düngemittel, Kohle, Metalle und Mineralien, Forstprodukte, intermodale und Automobilprodukte für Exporteure, Importeure, Einzelhändler, Landwirte und Hersteller. Es betreibt ein Streckennetz von 19.500 Streckenmeilen, das sich über Kanada und die Vereinigten Staaten erstreckt. Das Unternehmen bietet auch Schiffe und Docks, Umschlag und Vertrieb, Automobillogistik sowie Speditions- und Transportmanagementdienste an. Die Canadian National Railway Company wurde 1919 gegründet und hat ihren Hauptsitz in Montreal, Kanada.

Bei Canadian National Railway Company handelt es sich um ein Large Cap Unternehmen mit einer Marktkapitalisierung von 108 Milliarden CAD. Large Caps gelten als risikoarme Investments. Aufgrund der Unternehmensgröße sind aber eher niedrigere Renditen zu erwarten.

Die Bewertung von Canadian National Railway Company

Die Aktie von Canadian National Railway Company notierte am 6.4.2023 bei einem Kurs von 159,84 CAD.

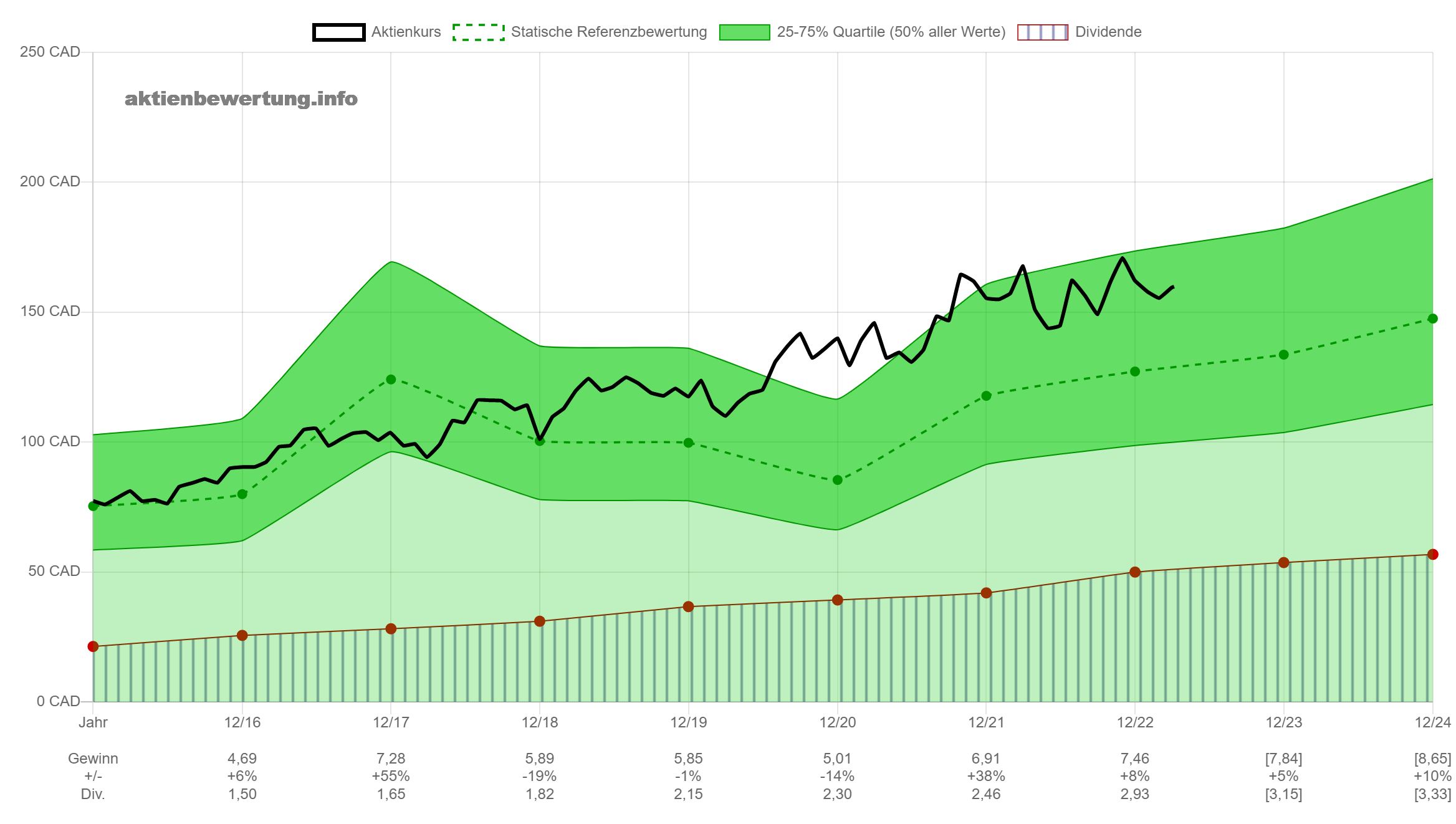

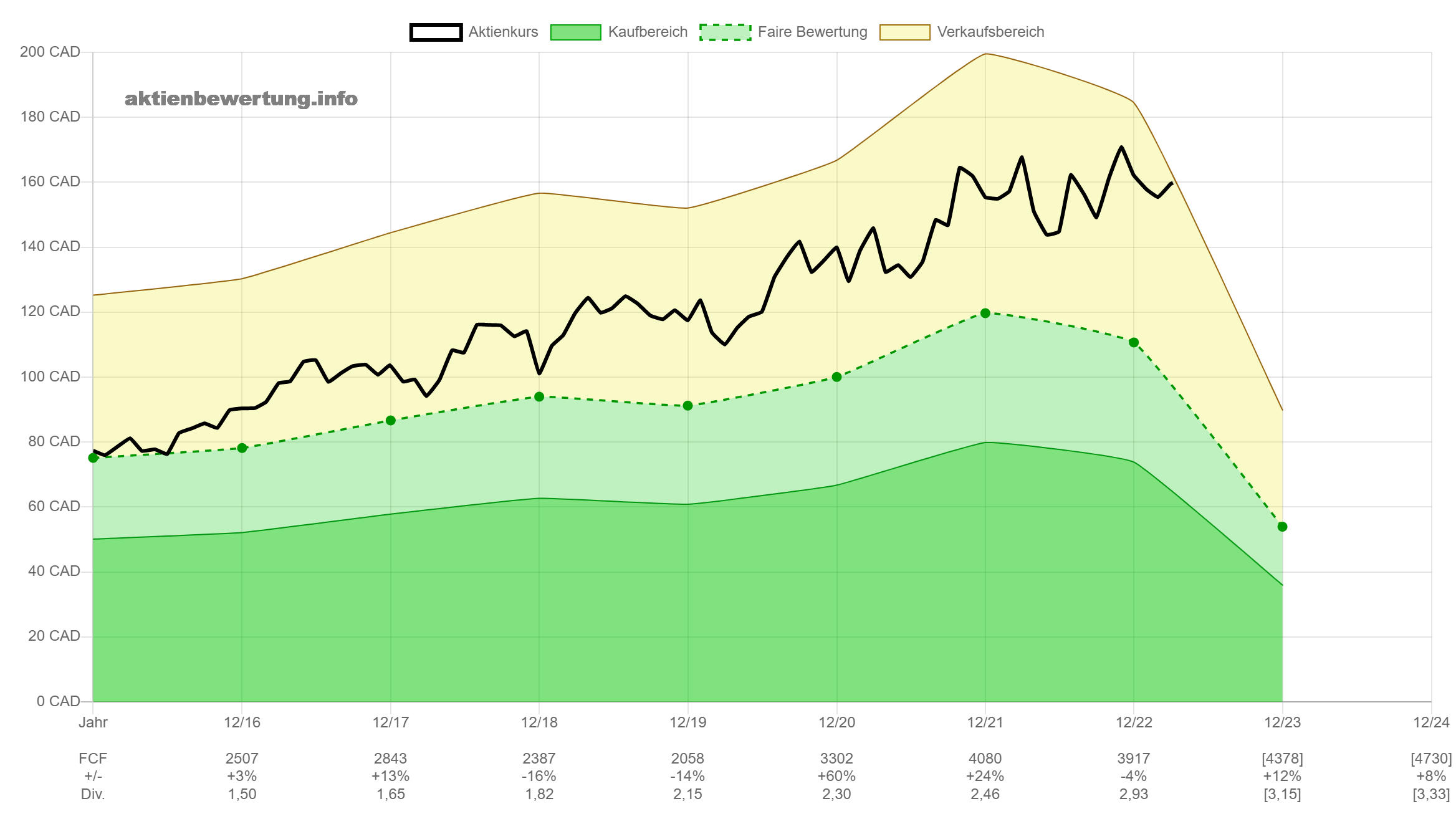

In dem untenstehenden Graphen ist die Statische Bewertung auf der Basis des Gewinns zu sehen. Demnach ist die Aktie aktuell etwa 24% über dem fairen Wert und damit eher hoch bewertet. befindet sich danach aber bewertungstechnisch noch im Normbereich.

Wie wird bei der Statischen Bewertung der faire Wert und der Normbereich bestimmt?

Die Basis für die Bewertung bildet das Gewinnwachstum. Je höher das Wachstum, desto höher ist in der Regel die Bewertung an der Börse. Im dargestellten 9-Jahres Zeitraum von 2015 bis 2024 betrug das Gewinnwachstum von Canadian National Railway Company im Schnitt 7,8% pro Jahr. Jedoch sollte beachtet werden, dass die exakte Gewinnentwicklung bis 2024 noch nicht bekannt ist, da der Gewinn oder Verlust für das Geschäftsjahr 2024 zunächst auf der mittleren Schätzung von insgesamt 22 Analysten beruht. Sollte diese Schätzung nicht eintreffen, kann die tatsächliche Gewinnentwicklung von der Darstellung abweichen. Damit würde sich auch die Bewertung des Unternehmens entsprechend verändern. Vergleicht man nun Canadian National Railway Company mit anderen Unternehmen aus dem Sektor Industrie, die ein ähnliches Gewinnwachstum aufweisen, so ergibt sich ein faires KGV von 17,0. Die Hälfte aller Unternehmen aus dem Sektor Industrie, die ein vergleichbares Wachstum aufweisen, bewegen sich in einem Bereich zwischen einem KGV von 13,2 und 23,3.

Bezogen auf den interpolierten Gewinn von 2022 und der Schätzung von 2023 ergäbe sich daher für Canadian National Railway Company ein fairer Wert von etwa 129 CAD. Dieser ist in der Grafik als grüne gestrichelte Linie dargestellt (- ● - - ● -).

Das aktuelle KGV von Canadian National Railway Company beträgt 21,1. Legt man nun den Bereich zugrunde, in dem die Bewertung der Hälfte aller Vergleichsunternehmen liegt, so ergibt sich ein Bereich von 100 CAD bis 176 CAD für die Aktie von Canadian National Railway Company. Dieser Bereich ist in der Grafik als grünes Band dargestellt ( ).

Die aktuelle Dividendenrendite von Canadian National Railway Company bezogen auf die Schätzung für das Geschäftsjahr 2023 beträgt 2,0%. Die Dividende wurde bis zur letzten Auszahlung in 2022 im Schnitt um 12,9% pro Jahr gesteigert.

Die Unternehmensqualität von Canadian National Railway Company

Hierzu betrachten wir im Folgenden die Profitabilität und die Schuldensituation von Canadian National Railway Company.

Dabei spielt zunächst noch gar keine Rolle, was das Unternehmen genau macht.

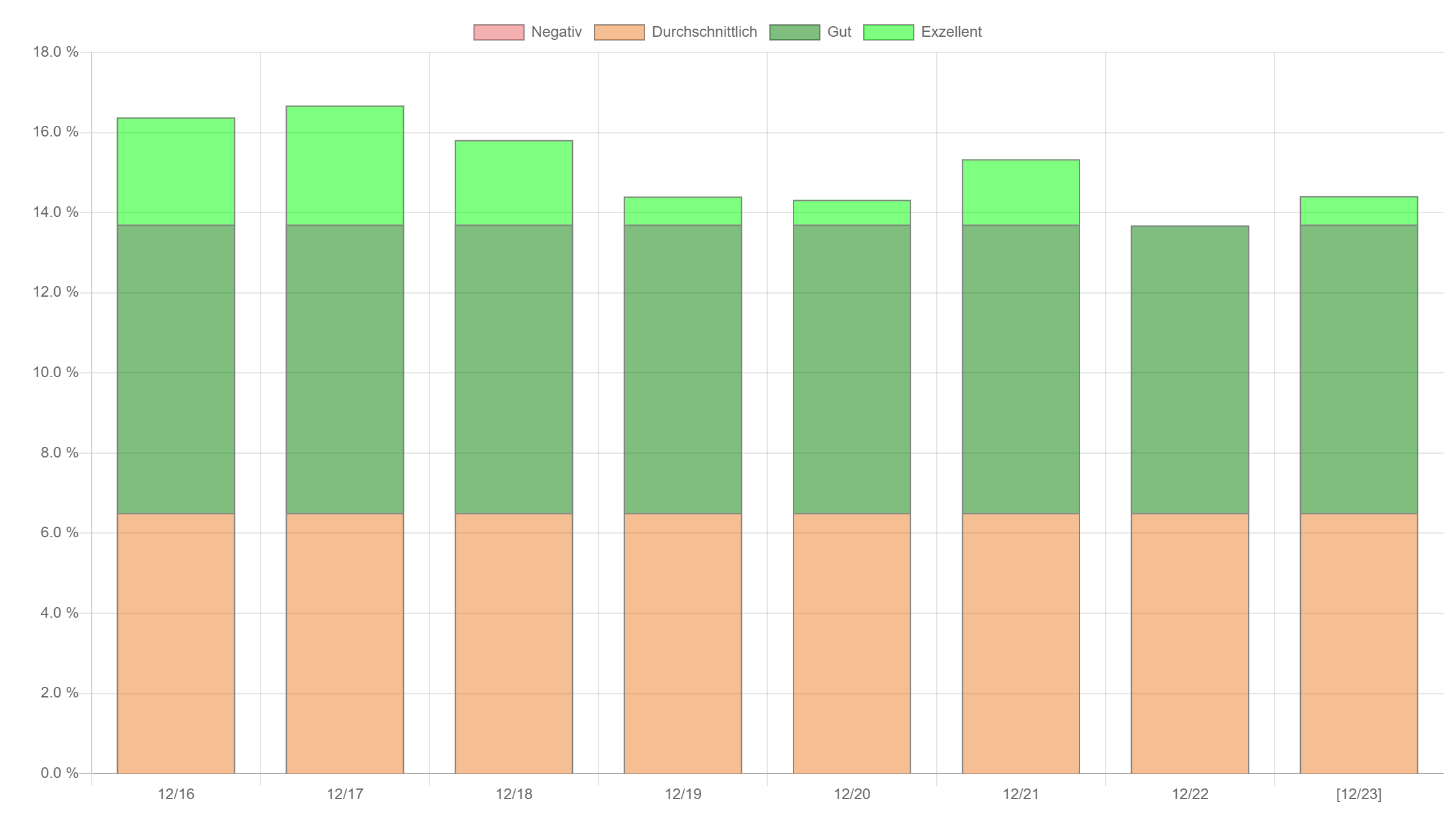

Die Freie Cashflow-Rendite (FCR) ist eine Kennzahl, die anzeigt, wie profitabel ein Unternehmen arbeitet. Dabei wird abgeschätzt, wie viel Cashflow mit dem vom Unternehmen eingesetzten Kapital erwirtschaftet wird. Je höher der generierte Cashflow ist, desto profitabler arbeitet das Unternehmen.

Dabei wird jedoch eine abgewandelte Variante des Cashflows verwendet, die sogenannten Owner Earnings, wie sie einst Warren Buffet für seine Investmententscheidungen definiert hatte.

Canadian National Railway Company wird voraussichtlich im Geschäftsjahr 2023 insgesamt 14,41% des für die Geschäftstätigkeit eingesetzten Fremd- und Eigenkapitals an Cashflow erwirtschaften. Damit verfügt das Unternehmen über eine gute Profitabilität. Jedoch ist zu berücksichtigen, dass diese Kennzahl noch nicht endgültig ist, da der Wert auf Analystenschätzungen beruht.

Die Freie Cashflow-Rendite wird voraussichtlich gegenüber dem abgelaufenden Geschäftsjahr um 0,7 Prozentpunkte gesteigert werden. Dies zeugt von einer Stärke des Unternehmens. In dem gesamten dargestellten Zeitraum von 2016 bis 2023 wird sich die Freie Cashflow-Rendite voraussichtlich um 2,0 Prozentpunkte verringern.

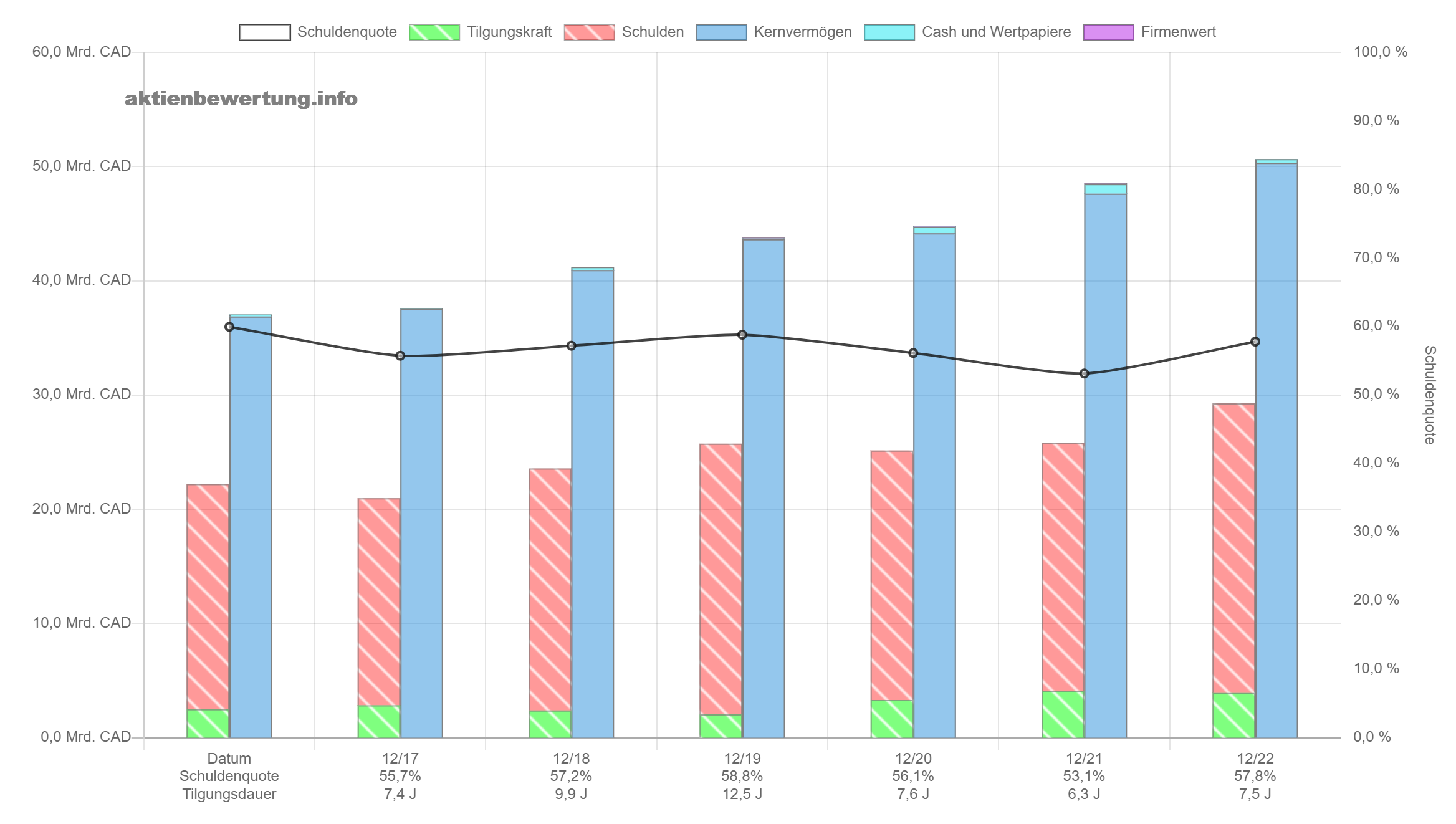

Das Gesamtvermögen von Canadian National Railway Company in Höhe von 50,66 Mrd. CAD gliedert sich laut Bilanz vom 12/22 in folgende Positionen:

| ● Kernvermögen | 50,33 Mrd. CAD |

| ● Cash und Wertpapiere | 328 Mio. CAD |

Die Höhe des Vermögens hat sich gegenüber dem vorhergehenden Geschäftsjahr vergrößert, was positiv gewertet werden kann. Insgesamt hat sich das Vermögen während der dargestellten Zeitdauer im Schnitt vergrößert, was ebenfalls positiv gewertet werden kann.

Die Schulden von Canadian National Railway Company betragen 29,28 Mrd. CAD. Im Verhältnis zum Vermögen entspricht dies einer Schuldenquote von 57,8%.

Die Schuldenquote hat sich gegenüber dem vorangegangenen Geschäftsjahr erhöht, was prinzipiell negativ zu werten ist.

Canadian National Railway Company hat im Jahr 2022 einen Freien Cashflow von 3,92 Mrd. CAD erwirtschaftet. Dieser Betrag entspricht der Tilgungskraft von Canadian National Railway Company. Würde der gesamte Betrag zur Schuldentilgung eingesetzt werden, so könnten die Schulden theoretisch innerhalb von 7,5 Jahren getilgt werden.

Das Working Capital, also die kurzfristigen Vermögenswerte abzüglich der kurzfristigen Verbindlichkeiten, ist negativ. Damit ist nicht genügend Liquidität vorhanden, um das Unternehmen bei kurzfristigen Krisen vor finanziellen Schwierigkeiten ausreichend zu schützen.

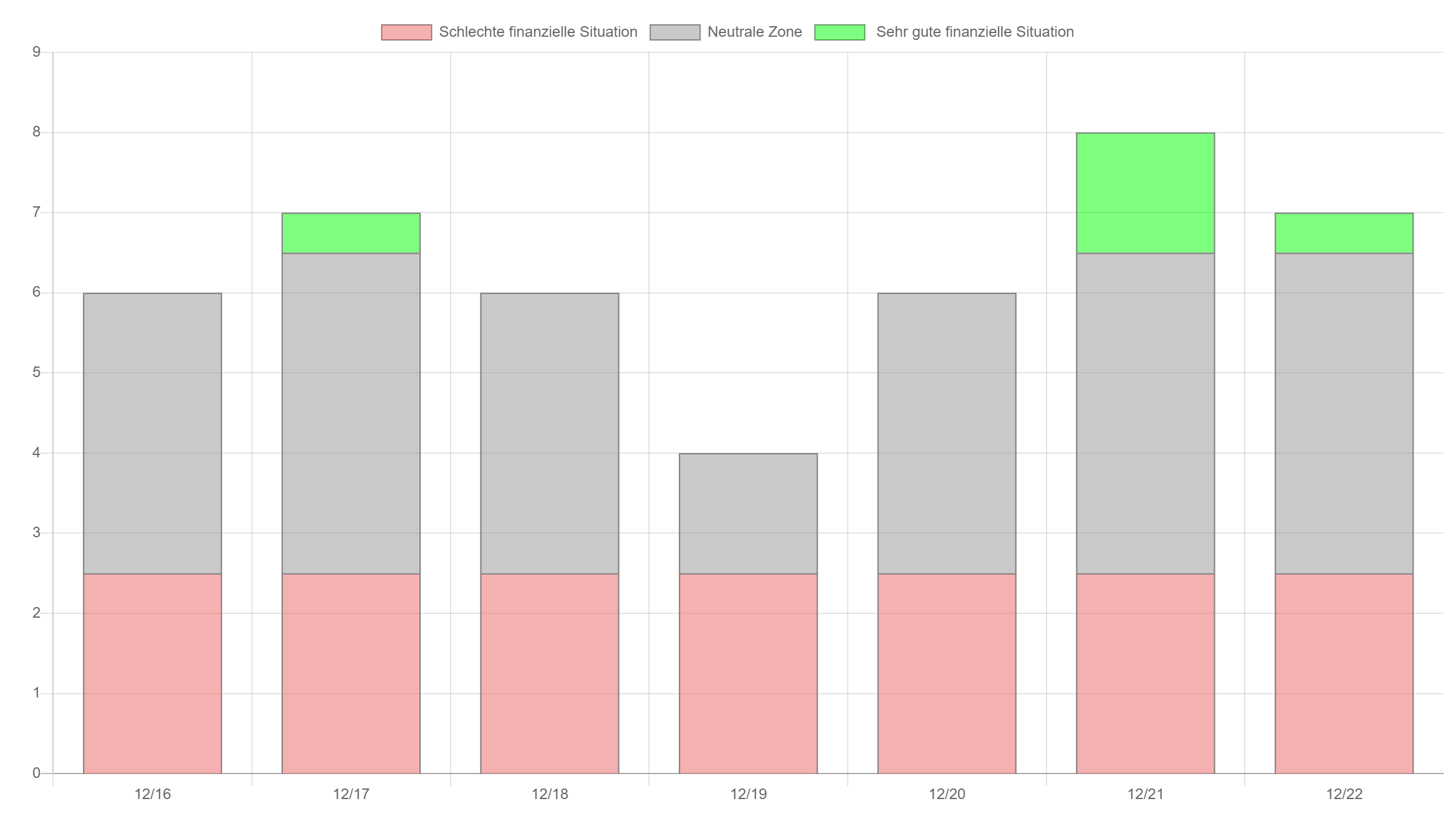

Der Piotroski F-Score, benannt nach seinem Entwickler, dem Stanford Professor Joseph Piotroski, ist eine Maßzahl für die finanzielle Stärke eines Unternehmens.

Der F-Score ist eine ganzzahlige Zahl zwischen 0 und 9. Er wird durch simples Abfragen von 9 finanziellen Kriterien aus drei verschiedenen Bereichen berechnet. Jede positive Antwort zählt dabei einen Punkt.

Erzielt ein Unternehmen mindestens 7 Punkte, weist dies auf eine sehr starke finanzielle Situation hin. Beträgt der F-Score hingegen nur zwei Punkte oder weniger, dann ist das Unternehmen finanziell eher schwach aufgestellt.

Der Piotroski F-Score von Canadian National Railway Company beträgt derzeit 7 von 9 Punkten. Dies weist auf eine sehr gute finanzielle Situation des Unternehmens hin. Der F-Score bewertet drei verschiedene Kategorien. Laut Bilanz von 12/22 werden die verschiedenen Kategorien wie folgt bewertet:

Die erste Kategorie beschreibt, wie profitabel das Unternehmen arbeitet. Alle 4 Kriterien dieser Kategorie erzielten jeweils einen Punkt. Die Profitabilität kann damit als sehr hoch bewertet werden:

| Kapitalrendite positiv? | Ja | 1 Punkt |

| Operativer Cashflow positiv? | Ja | 1 Punkt |

| Kapitalrendite höher als im Vorjahr? | Ja | 1 Punkt |

| Operativer Cashflow höher als der Nettogewinn? | Ja | 1 Punkt |

Die nächste Kategorie umfasst die Kriterien Leverage, Liquidität und Finanzierung. Nur ein Kriterium in dieser Kategorie erzielte einen Punkt. Damit ist das Unternehmen wirtschaftlich eher schlecht aufgestellt:

| Verschuldungsgrad geringer als im Vorjahr? | Nein | 0 Punkte |

| Liquidität höher als im Vorjahr? | Nein | 0 Punkte |

| Anzahl der ausstehenden Aktien nicht höher als im Vorjahr? | Ja | 1 Punkt |

Die letzte Kategorie beschreibt, wie effizient das Unternehmen wirtschaftet. Beide Kriterien konnten einen Punkt erzielen. Demnach arbeitet das Unternehmen sehr effizient:

| Rohmarge höher als im Vorjahr? | Ja | 1 Punkt |

| Kapitalumschlag höher als im Vorjahr? | Ja | 1 Punkt |

Die Aktie der Woche wird immer Donnerstags automatisch ermittelt und analysiert. Dabei müssen verschiedene Kriterien bezüglich der Bewertung, der Unternehmensqualität sowie der Analystenschätzung erfüllt sein.

So darf die Bewertung an der Börse maximal 25% über der Referenzbewertung, also der durchschnittlichen Bewertung von Unternehmen desselben Sektors betragen. Die Buffet Indikator (Buffin) Bewertung darf nicht über der Normalbewertung liegen.

Bezüglich der Unternehmensqualität muss die Freie Cashflow Renite (FCR) mindestens 12% betragen, der Capflow darf nicht höher als 50% sein und sich im positiven Bereich bewegen. Die durchschnittliche Gewinnentwicklung der letzten fünf Jahre muss mindestens 7% betragen haben.

Bezüglich der Analystenschätzung muss diese für die nächsten ca. zwei Geschäftsjahre höher ausfallen als das Ergebnis der letzten Bilanz. Zudem muss die Gewinnprognose auf mindestens zwei Analystenschätzungen beruhen.

Wurde eine Aktie als Aktie der Woche ausgewählt, so kann dieselbe Aktie für die nächsten 12 Wochen nicht erneut zur Aktie der Woche gewählt werden.